12月21日,滬深股指全天縮量回彈,上證指數表現偏強,陽光城、泰禾集團等40余只地產股漲停提振市場情緒。大市成交1萬億元,環比降超千億。盤面上,除房地產之外,金融、家電、建材板塊集體造好。電力、新能源板塊午后復蘇。白酒、鹽湖提鋰板塊全天低迷。上證指數收盤報3625.13點,漲0.88%;深證成指報14688.98點,漲0.82%;創業板指報3350.43點,漲0.53%;滬深300報4913.49點,漲0.68%;科創50報1374.65點,漲0.78%;上證50報3273.03點,漲0.54%;萬得全A報5873.52點,漲0.99%。

北向資金交投意愿下降,成交額縮窄至979.2億元,創一個月新低,全天小幅凈賣出9.97億元,連續3日凈賣出,累計凈賣出85.29億元,其中滬股通凈買入12.23億元,深股通凈賣出22.2億元。

數據來源:wind

昨日公布的LPR報價中,LPR報價非對稱下降,1年期LPR下降0.05%;5年期以上LPR持平。今年兩次降準帶動銀行成本下降是本次1年期LPR報價下降的直接原因,是銀行讓利實體經濟的表現,5年期LPR不變顯示房貸政策仍相對克制。

LPR的下降有利于降低實際貸款利率,進而提振融資需求。傳到速度上,作為貸款定價參考利率,LPR下降能夠更直接影響貸款利率,2019年9月LPR下降后,后續伴隨著2019年11月MLF利率下調,貸款利率開啟下行通道,2019年四季度企業新增中長期貸款占比有所提升,對整個A股的影響仍需觀察。

復盤前兩輪地產政策邊際放松,后續可能伴隨家電建材板塊股價全面反彈。2015年9月,央行時隔5年再次調整首付比例,并于2016年2月再次提出了首付比例的下浮空間,社融增速與主要地產數據于2016年初回正,家電建材板塊全面反彈始于2016年2月;2018年10月中央政治局會議提出當前經濟運行穩中有變,經濟下行壓力有所加大,12月中央經濟工作會議提出宏觀政策要強化逆周期調節,房地產方面既重申“房住不炒”,但又強調“因城施策,分類指導”,2019年1月社融增速開始回升但仍為負,3月從負轉正,家電建材板塊股價全面反彈在2019年1月。

數據來源:wind

12月21日建材家電板塊領漲。消息面上,12月20日晚,據工信部官微“工信微報”介紹,全國工業和信息化工作會議在北京召開并就明年工作部署六大重點任務,其中,把工業穩增長擺在最重要的位置,強調著力提振工業經濟,為穩定經濟大盤提供有力支撐,擴大新能源汽車、綠色智能家電、綠色建材消費。

數據來源:wind

從盈利來看,近年來,分析師對于家電建材板塊的主營業務的預測值整體不斷提高。地產的邊際改善,疊加基建大概率發力,再加上保障房的建設可以有效對沖商品房的下行壓力,家電建材總體的彈性可能會強于地產。建材家電板塊目前需求可能迎來拐點,分析師不斷上調營收預測值也是前期過于低估的表現。

建材板塊主營業務預測值時間序列

家電板塊主營業務預測值時間序列

數據來源:wind,截止指定交易日,各機構對該證券的最近預測年度的預測營業收入的算術平均值。各機構研究報告都有一個相對有效期,本指標只統計有效期在180天內的預測結果。最近預測年度,通常為研究報告中預測年份的最早年份;但會以個股的年報實際披露日為界,當年盈利公布之日,當年數據會被(原)次年數據取代。算頭不算尾原則。

從投資的角度,家電建材板塊反彈過程中便宜會是比較重要的一個邏輯。估值來看,建筑材料指數目前PB估值為1.44倍,處于近五年4.28%分位數;家用電器指數估值PETTM為19.51倍,處于近五年59.14%分位數。目前經濟穩增長的背景下,地產由原來非常嚴格激進的信貸政策,可能逐漸轉移到正常化。感興趣的投資者可關注建材ETF(159745)及家電ETF(159996)。

數據來源:wind

風險提示

投資人應當充分了解基金定期定額投資和零存整取等儲蓄方式的區別。定期定額投資是引導投資人進行長期投資、平均投資成本的一種簡單易行的投資方式。但是定期定額投資并不能規避基金投資所固有的風險,不能保證投資人獲得收益,也不是替代儲蓄的等效理財方式。

無論是股票ETF/LOF/分級基金,都是屬于較高預期風險和預期收益的證券投資基金品種,其預期收益及預期風險水平高于混合型基金、債券型基金和貨幣市場基金。

基金資產投資于科創板和創業板股票,會面臨因投資標的、市場制度以及交易規則等差異帶來的特有風險,提請投資者注意。

板塊/基金短期漲跌幅列示僅作為文章分析觀點之輔助材料,僅供參考,不構成對基金業績的保證。

文中提及個股短期業績僅供參考,不構成股票推薦,也不構成對基金業績的預測和保證。

以上觀點僅供參考,不構成投資建議或承諾。如需購買相關基金產品,請您關注投資者適當性管理相關規定、提前做好風險測評,并根據您自身的風險承受能力購買與之相匹配的風險等級的基金產品。基金有風險,投資需謹慎。

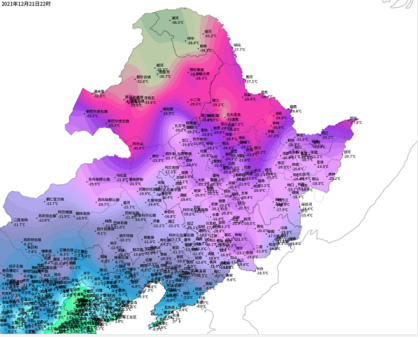

頭圖來源:123RF