國內生豬養殖及銷售龍頭溫氏食品集團股份有限公司(下稱“溫氏股份”,300498.SZ )今年的發展后勁稍顯不足。

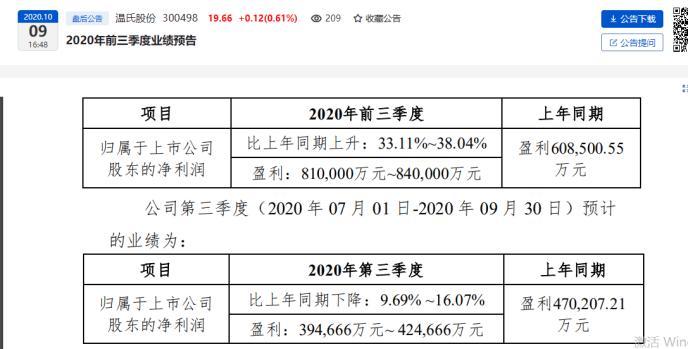

10月9日晚間,溫氏股份發布業績預告,預計2020年前三季度歸屬于上市公司股東的凈利潤81億元—84億元,同比增長33.11%-38.04%;預計2020年三季度歸屬于上市公司股東的凈利潤約39.47億元—42.47億元,同比下降9.69%-16.07%。

幾乎同時,行業老二牧原股份集團股份有限公司(下稱“牧原股份”)也發布業績預告,稱預計2020年前三季度歸屬于上市公司股東的凈利潤為207億元-212億元,同比增長13.93倍-14.29倍。

如此豪橫的預增速讓溫氏股份不禁汗顏。另外,在“豬周期”拐點還未到來時,各家龍頭豬企都在發力養豬,但在生豬出欄量上,一向走在前列的溫氏股份被對手們迎頭趕上,單是9月份的出欄量,已被對手錘成老四。

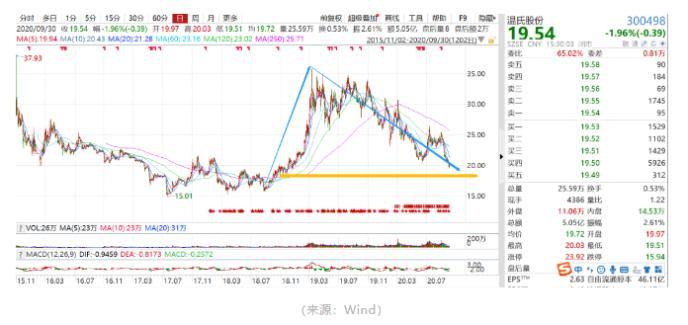

同時,整體而言,近兩年來,溫氏股份股價也處于震蕩下行狀態。

凈利增速大幅落后對手

2020年半年報顯示,溫氏股份實現營收359.57億元,同比增長18.20%;實現歸母凈利潤41.53億元,同比增長200.33%。單看凈利潤增速這一指標,雙倍的增速非常亮眼,只可惜這一好勢頭并沒有持續到第三季度。

來源:溫氏股份公告

公告稱,2020年前三季度,公司養豬業務利潤同比大幅上升,養禽業務業績同比下降,公司預計實現歸屬于上市公司股東的凈利潤同比增33.11%-38.04%。

對此,公司稱,受活禽市場供給過剩、新冠肺炎疫情及餐飲消費恢復低于預期等因素影響,活禽銷售價格較上年同期大幅下降。

公司進一步解釋,自7月份以來,受消費需求回暖影響,活禽價格止跌回升,但尚未達到上年同期水平。報告期內,公司毛雞、毛鴨售價同比分別下降22.96%、31.47%。

一邊是養豬賺錢,一邊是養雞賠錢。一邊是2018年3月以來的由非洲豬瘟帶來的豬肉價格上漲,一邊是2019年的肉雞高利潤帶來的養殖規模過剩,2個不同的“周期”使溫氏股份陷入利潤增速尷尬。

其實,單看溫氏股份的業績增長數據,還算不錯。但與國內另一養豬龍頭牧原股份相比,差距立馬可見。

來源:牧原股份公告

10月9日晚,牧原股份也披露業績預告,預計2020年前三季度歸屬于上市公司股東的凈利潤為207-212億元,同比增長13.93-14.29倍。

僅第三季度,牧原股份歸屬于上市公司股東的凈利潤就達到100億元至105億元,同比增長548.25%至580.66%。數據一出,牧原股份被媒體戲稱:一天凈賺1億,堪稱“豬中茅臺”。

如何錄得如此佳績?牧原股份公告稱,在“超級豬周期”紅利下,牧原股份緊抓豬肉價格上漲周期,業績增長很快。數據顯示,2019年的營收和凈利潤分別為202.21億元、61.14億元,同比增長51.04%、1075.37%,可謂非常豪橫。

單看凈利潤,從2019年全年的61.14億元,到第三季度約100億元,再到2020年前三季度約207億元,牧原股份堪稱豬界“利潤王”,當然這也從一定程度上說明2020年確實是養豬企業的暴利之年。

生豬出欄量降至行業第四

判斷一家畜牧養殖企業的價值,不能不關注出欄量這一指標。

作為曾經生豬出欄量全國第一的大戶,2018年溫氏股份一口氣賣出2229.7萬頭商品肉豬,是牧原股份的兩倍。2019年,溫氏股份仍然領先后者,其生豬出欄量達1851.66萬頭,牧原股份則為1025.33萬頭。但進入2020年,這一情形發生了變化。

眼下,五大養豬企業2020年9月份的生豬出欄數據都已出爐:牧原股份出欄165萬頭,收入57.54億元;正邦科技出欄121.6萬頭,收入49.96億元;新希望出欄99.4萬頭,收入33.3億元;溫氏股份出欄74萬頭,收入30.7億元;天邦股份出欄41.6萬頭,收入11.22億元。

需要說明的是,上述統計溫氏股份的口徑為毛豬和鮮品,其它4家公司則包括肥豬、仔豬和種豬。從上述數據可以看出,9月份,行業龍頭溫氏股份的出欄量先后被牧原股份、正邦科技、新希望超越,從大哥地位滑落到了第四名。

來源:公開資料

從2020年前9個月的累計出欄量看,牧原股份以出欄1181.2萬頭排第一,同比增49.8%;溫氏股份出欄706.5萬頭,同比增-54.5%;正邦科技出欄592.47萬頭,同比增31.77%;新希望出欄433.76萬頭,同比增83.11%;天邦科技出欄202.53萬頭,同比增-0.08%。

可以看出,除被牧原股份超過變成老二外,5家企業中,溫氏股份的生豬出欄量降幅最大,近乎腰斬;而出欄量上升最快的是新希望,其次是牧原股份。

面對“豬周期”紅利,各大養豬企業采取積極進攻模式,紛紛砸百億資金擴大養殖規模,而溫氏股份則處于攻防狀態,導致落人一步。對此,溫氏股份銷售簡報干脆稱“公司前一階段總體投苗減少、降低飼養密度及加大種豬選留所致。”

對此,中國食品產業分析師朱丹蓬認為,溫氏股份有養豬和養雞2塊主業務,養豬周期比較長,養雞周期比較短,今年生豬出欄量比較少,不排除在品類的占比上做調整。

也有業內人士指出,這與溫氏股份的“公司+農戶”的養殖模式有關。疫情背景下,農戶代養殖的效率降低,養殖成本較高弊端顯現;而其它同類企業采用自繁自養模式,且大多專注于二師兄生意,可最大程度享受“豬周期”紅利。

生豬出欄量的變化直接影響企業營收及規模增速,甚至影響其行業地位。10月6日,華西證券發布研報稱:本輪豬周期自2018年6月開始,目前時長為28個月,為“上行期”;預計2020年四季度開始步入“下行期”。溫氏股份的最新公告也顯示,9月份其肉豬銷售均價環比下降7.11%,肉雞銷售價格環比變動4.95%。

對此,有業內人士分析,如明后年豬肉價格仍維持高位,大舉進攻的新希望和正邦科技將與牧原股份形成三足鼎立之勢,行業格局將生變;一旦當前至明年年中,豬肉價格下跌,成本最低的牧原股份將因此受益。而眼下豬價下跌同時,雞肉價格上漲,這對溫氏股份來說堪稱利好,其行業地位可以說暫且保住了。

市值較高點蒸發1260億

成立于1983年的溫氏股份總部位于廣東省云浮市,其前身可追溯到改革開放時的簕竹雞場,創始人溫北英及其子溫鵬程等更開創了“公司+農戶”養殖模式,成為助力企業開疆拓土的利器。

經過多年的規模化擴張,溫氏股份逐漸向國內最大規模養殖集團邁進。截至2020年6月30日,公司已在全國20多個省(直轄市或自治區)擁有386家控股公司,5.11萬戶合作農戶(或家庭農場),總資產656.84億元。

2015年11月,溫氏股份在深交所創業板上市,上市當天成為創業板市值最大公司,也是A股市場中體量最大的農業類上市公司,但就是這樣一家行業龍頭,近年來在資本市場上卻表現欠佳。

數據顯示,從上市以來,公司股價一直在走低,在2017、2018年到達低點后,逐漸攀升,后在2019年7、8月份到達高點后,又一直下跌到現在,可以說之前一輪豬周期的上漲快被跌回原形了。

截至2020年10月12日收盤,溫氏股份報20.41元/股,總市值為1301億元,對比上市當天到達的最高點40.24元/股對應的2564億元市值,市值蒸發高達1260億元,近乎腰斬。

而行業老二牧原股份,無論在股價還是市值上都大大領先溫氏股份。截至10月12日收盤,牧原股份報75.83元/股,總市值為2842億元。

盡管受近期豬肉價格下調影響,牧原股份市值也在縮水,但總體來看,2家企業股價及市值差距仍較大,營收和凈利潤領先的溫氏股份,其市值竟然不及牧原股份的一半。

對此,朱丹蓬認為,一是南方企業與北方企業在畜禽養殖上有差異,無論是人工、管理費用還是其它方面,南方都要比北方高; 二是溫氏股份還有肉雞、肉鴨等其它業務,還開拓了屠宰加工及鮮品等多元化布局,這對溫氏整體運營是有影響的。

來源:公開資料

有業內人士從成長性角度分析認為,溫氏股份的營業收入和凈利潤八年復合增長率分別為11.33%和14.48%,此數據高于新希望的1.76%和8.42%,低于牧原股份的43.4%和42.61%,從這一角度來看,溫氏股份只是養豬行業的一家中介。

在股價處于低位時,溫氏股份迎來了大量減持操作。Wind 2019年上半年數據顯示,溫氏股份是300家減持企業中減持規模最高的企業,期間董高監減持操作多達73次,減持金額達8.7793億元,減持涉及董事、監事、高管以及他們的子女、配偶、兄弟姐妹等,到了下半年減持次數也近20余次。

資料顯示,溫氏股份股權分散,沒有任何單一股東持股超過5%,這不僅影響決策效率,也使企業凝聚力一般,這在公司股價低迷時,容易導致拋售不斷。眼下,對于很多股東來說,最重要的問題是一直被周期陰影籠罩的股價何時能觸底反彈?對此,朱丹蓬認為,多元化的效益,可能要到明年才能凸顯。到時,可能會有變化。